Совместные программы застройщиков и банков по кредитованию покупки жилья на “первичке” набирают обороты. Конечно, пока это не полномасштабная ипотека. Не стоит ожидать в ближайшем будущем обилия банков в этих программах и “шаровых” процентов по кредиту, как в развитых странах (3-7% годовых). Но все же, возможность таковая появилась. Каждый крупный и средних масштабов девелопер считает своим долгом запустить с банком программу кредитования покупки первичного жилья.

Банковский оптимизм

Сегодня наиболее крупные и активные игроки на рынке кредитования “первички” – “Укргазбанк” и банк “Глобус”, которые системно работают с застройщиками, запуская программы кредитования на постоянной основе. Недавно о программе кредитования первичного жилья заявил “Ощадбанк”, есть кредиты на новострой и у “Приватбанка”, “Кредобанка” и ряда других.

Пока в общих продажах жилья на “первичке”, по совокупной информации застройщиков посредством банковского кредитования продается всего около 5-10% от общих продаж.

Так, в ХК “Киевгорстрой” в общем количестве проданных квартир в 2017 году процент сделок в кредит составлял, как сообщает пресс-служба холдинга, от 5 до 15% в разные месяцы года.

Но тенденция к росту кредитования покупки жилья на первичном рынке есть.

“С начала года мы наблюдаем рост интереса к ипотечным программам среди наших клиентов. Если в 2017 году доля кредитных сделок не превышала 1,5% – 2% в месяц, то в 2018 году выросла до 5%, – говорит заместитель директора по коммерческим вопросам ИСК “Обрий” Олеся Перчак. – Однако, в наших жилых комплексах (объекты эконом и комфорт класса) объем кредитных сделок в структуре продаж не превышает 5%. Несмотря на то, что банки становятся менее требовательными к заемщикам и снижают процентную ставку, покупатели отдают предпочтение покупке жилья в рассрочку от застройщика. Количество сделок с рассрочкой платежа в структуре продаж составляет 27% от общего объема”.

Активнее берут жилье по ипотеке в “Укрбуде”. “В течение последних полутора лет интерес к ипотечным программам со стороны покупателей планомерно растет. Если в прошлом году количество кредитных сделок по жилью у “Укрбуд” составляло 3,65% от общего числа, то по итогам первого полугодия 2018-го это уже 6,65%, – рассказывает пресс-секретарь корпорации “Укрбуд” Глеб Шемовнев. – Это не просто уровень пикового месячного показателя в прошлом году, это еще и в 2,5 раза больше, чем в аналогичный период 2017-го. В этом же году максимальный месячный показатель составляет почти 11,5% процентов от общего числа сделок”.

В дальнейшем пока еще небольшое количество ипотечных займов, как прогнозируют и девелоперы, и банкиры, будет расти. Хотя и вовсе не такими темпами, как хотелось бы всем участникам процесса — строителям, банкам, покупателям.

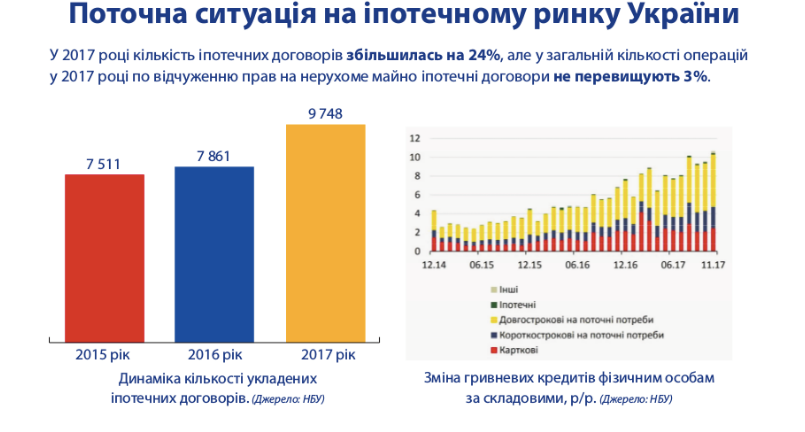

“В прошлом году в Украине количество ипотечных договоров выросло на 24%. Но в общем количестве операций по отчуждению прав на недвижимое имущество ипотечные договоры не превышают 3%”, – прокомментировала в ходе конференции “Финансирование жилых объектов: инструменты, преимущества, риски” ситуацию Катерина Лычаная, начальник управления по работе с партнерами ПАТ КБ “Глобус”.

По данным специалиста, в 2017 году банк “Глобус” выдал 380 кредитов на сумму свыше 200 млн. грн. Уже в I квартале текущего года 2018 банк выдал 200 кредитов на более чем 113 млн. грн.

Читайте: Рынок покупателя: какие финансовые инструменты лояльности предлагают сегодня застройщики жилья

Динамика количества ипотечных договоров в Украине

Источник: КБ “Глобус”

Подтверждают рост количества ипотечных договоров и в “Укргазбанке”.

Читайте: ТОП-5 фактов о застройщике и ЖК, которые нужно обязательно проверить

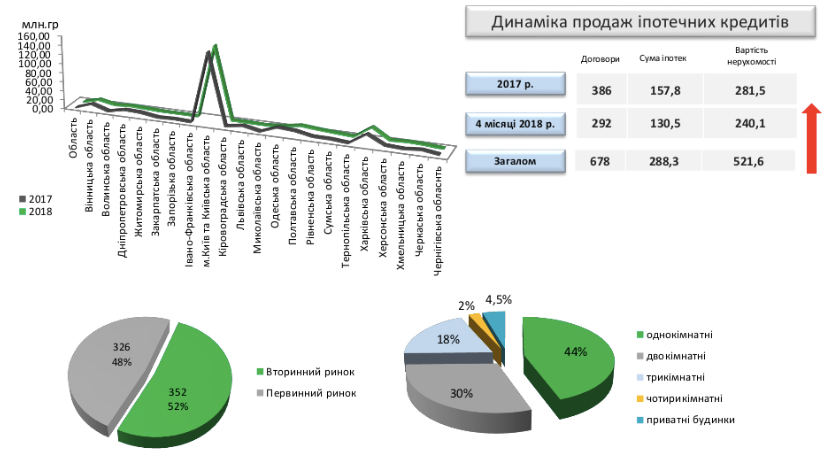

Катерина Печовал, заместитель директора Киевской областной дирекции “Укргазбанка”, сообщила во время конференции “Финансирование жилых объектов: инструменты, преимущества, риски” о росте ипотечного кредитования в этом банке за четыре месяца 2018 года на 85% (в сравнении с аналогичным периодом прошлого года). Если в целом за прошлый год банк заключил 386 договоров на 281,5 млн. грн, то только за январь-апрель этого года — 292 на 240,1 млн. грн.

Наиболее активны заемщики, по данным аналитики, представленной Катериной Печовал, в столице, Киевской области и Харьковском регионе.

Динамика ипотечного кредитования “Укргазбанка”

Источник: УКРГАЗБАНК

Банк для застройщика: покупатели и не только

Кроме притока покупателей, совместная программа несет ряд весомых преимуществ и для застройщика, и даже для тех покупателей, которые и не планировали воспользоваться кредитом. Дело — в аккредитации. “Банк не аккредитует объект застройщика (читай, не запустит совместную программу, – KV) без уверенности в том, что девелопер надежен, объект имеет всю необходимую разрешительную документацию, – поясняет заместитель коммерческого директора компании DIM Group Ольга Батова. – К тому же, финансовое учреждение контролирует финансовое состояние застройщика и сроки строительства объекта. Таким образом, аккредитация становится еще мощным репутационным инструментом в продаже объекта”.

Катерина Лычаная рассказывает, что для аккредитации банк требует копию документов, подтверждающих правовой статус земельного участка, разрешение на строительство, копию генерального подряда застройщика с генподрядной компанией со всеми дополнениями включительно, а также — юридические документы на компанию застройщика и продавца. Кроме того, решение об аккредитации принимается с учетом степени готовности объекта, схемы его финансирования и репутации (!) застройщика. Все собранные документы и информация тщательно проверяются специалистами банка, анализируются риски.

Помимо гарантий того, что объект законный и будет достроен, для заемщиков такие совместные программы, по словам Катерины Лычаной, еще и позволяют взять ипотеку под более низкие по сравнению со среднерыночными показателями проценты без некоторых дополнительных платежей. Плюс – длительные сроки кредитования (до 20 лет), что позволяет свободнее планировать затраты на выплату.

Следует отметить, что партнерские программы с банками существуют не только на объекты более низкой ценовой категории — эконом- и комфорт-класса. В бизнес-классе, где покупки на кредиты весьма нечастое явление, застройщики также практикуют совместные программы — именно больше с точки зрения дополнительных гарантий надежности, что сейчас очень важно для покупателей.

Читайте: Столичные высотки: кто и как контролирует нашу безопасность?

Кто же сегодня работает по совместным программам с банками? Преимущественно, это крупные и средние компании, строящие одновременно не один объект. В числе таких: ХК “Киевгорстрой”, “Укрбуд”, KAN, ИСК “Обрій”, “Фундамет”, ДБК “Житлобуд”, “Омокс”, “Ковальська Нерухомість”, “Интергалбуд”, Royal House, DIM Group, Saga Development, Perfect Group, NOVBUD, ZIM Capital Group и др.

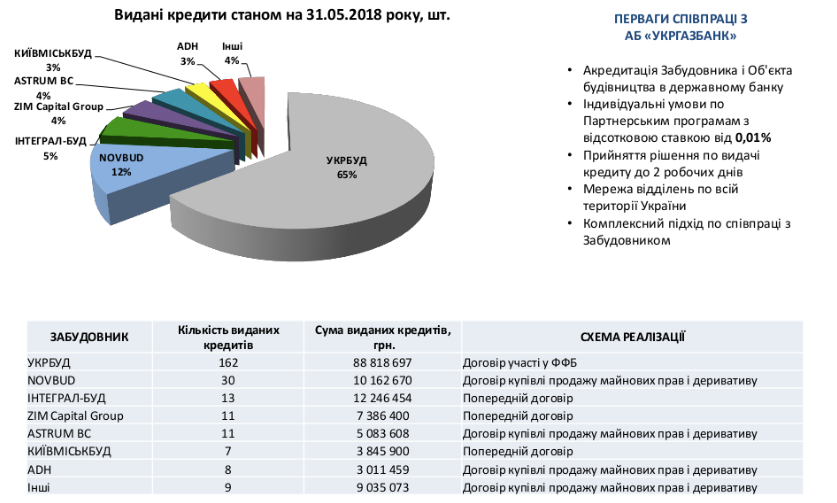

Количество выданных кредитов “Укргазбанком”по объектам компаний-застройщиков

Источник: УКРГАЗБАНК

Безусловное лидерство, как видим в диаграмме выше, у строительной корпорации “Укрбуд”. В партнерстве с “Укргазбанком” у нее доступны три варианта кредитования сразу для 22 жилых комплексов в Киеве. Все сроком до 20 лет. Первый вариант – под 0,01% на первый год и 18,9% на последующие при первом взносе от 50% стоимости жилья. Второй с таким же стартовым взносом – под 12% на первые пять лет и 22% на оставшиеся. И третий вариант – под 8% годовых на первые два года и 22% на последующие, стартовый взнос – от 30%.

Еще два варианта, тоже сроком до 20 лет, предлагается в партнерстве с банком “Глобус”, который аккредитовал целых 35 жилых комплексов “Укрбуд” в столице. Первый – со ставкой 0,01% на первый год и 21,9% на последующие с первым взносом от 60%. Условия второго варианта кредитования акционные и действуют до конца сентября. Ставка на первые два года составляет 9,99%, на остальные годы – 21,9%. Размер собственного взноса – не меньше половины стоимости квартиры.

Кроме того, 4 ЖК от “Укрбуд” участвуют в программе “Долгосрочный льготный кредит” Государственного фонда содействия молодежному жилищному строительству. Такая ипотека выдается сроком до 30 лет под 14,1% годовых. Первый взнос – от 10%. Участвуют жилые комплексы “Новомостицкий”, “Верховина”, “Пектораль” и “Гармония”.

Условия кредитования могут зависеть от объекта. Например, ЖК “Метрополис” от DIM Group, покупку по ипотеке в котором кредитует “Укргазбанк”, первоначальный взнос составляет не менее 30%, разовая комиссия за выдачу кредита 1,5%, а годовой % представлен в 2-х вариантах. Есть вариант с 0,01% на первый год и на следующие 19 лет 18,9% годовых. И есть второй вариант — с 8,9% годовых на первые 2 года и теми же 18,9% годовых на оставшиеся 18 лет.

В ЖК “Автограф” условия кредитования на льготный период зависят от первоначального взноса — чем он выше, тем выгоднее. Так, при 50% взноса на первый год ставка — 5,9% или 13,5% на первые 2 года. А при 30% взносе ставка уже 9,5% и 15,5%, соответственно. Все последующие годы годовая ставка — 21,9%.

На ЖК “Місто квітів” и “Рідне місто” от “Обрия” банк “Глобус” кредитует до 20 лет с возможностью досрочного погашения без дополнительных выплат и комиссий. Сумма кредита – до 1 500 000 гривен. Программой предусмотрено два варианта кредитования с льготной процентной ставкой от 5,9% в гривне на первый год кредитования или от 13,5% в гривне на первые два года. На последующие годы действует фиксированная ставка 21,9% годовых. При этом процентная ставка фиксируемая и не меняется на протяжения срока действия кредитного договора.

Таким образом мы видим, что ипотека остается довольно дорогим удовольствием, если суммировать все затраты на покупку недвижимости в новострое. Годовые проценты в среднем по рынку от 17 до 21,9, первоначальный взнос — в основном от 20% стоимости жилья.

Именно поэтому квартира в ипотеку остается жильем для собственного проживания. Покупать ее на таких условиях с целью инвестирования невыгодно. “Среди покупателей можно выделить тех клиентов, которые улучшают свои жилищные условия. Они приобретают в ипотеку квартиру большей площади за счет продажи уже имеющегося в собственности жилья и вносят первоначальный взнос не менее 50%. Второй тип покупателей, это те, кто приобретает свое первое жилье и оформляют ипотеку на длительный срок, делая минимальный первоначальный взнос 30%”, – говорит Олеся Перчак.

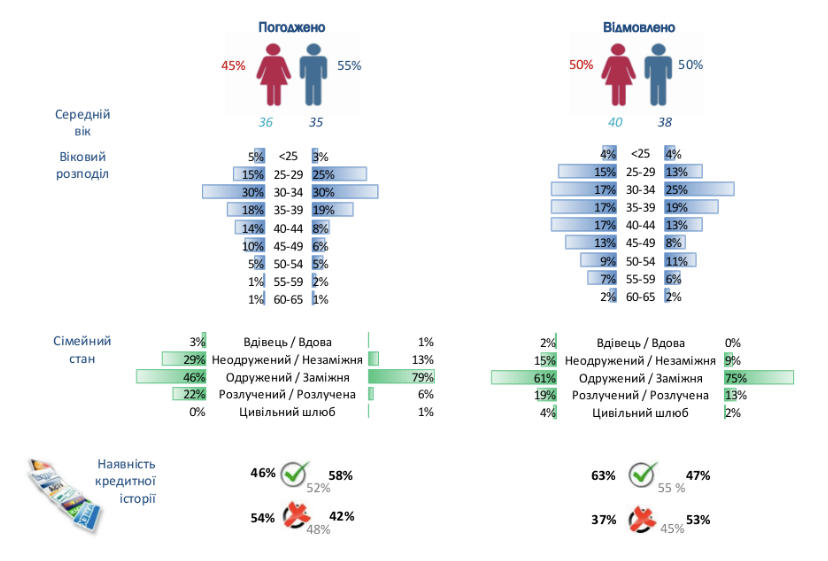

Каков же сегодня портрет заемщика ипотеки? Усредненно, это мужчина или женщина 36-40 лет, в большинстве случаев семейный человек с уже существующей положительной кредитной историей. В ХК “Киевгорстрой” отмечают, что средний возраст покупателя, покупающего в кредит жилье холдинга — 30-40 лет, заемщики официально трудоустроены.

Портрет заемщика ипотеки “Укргазбанка”. Возраст, пол, семейное положение

Источник: УКРГАЗБАНК

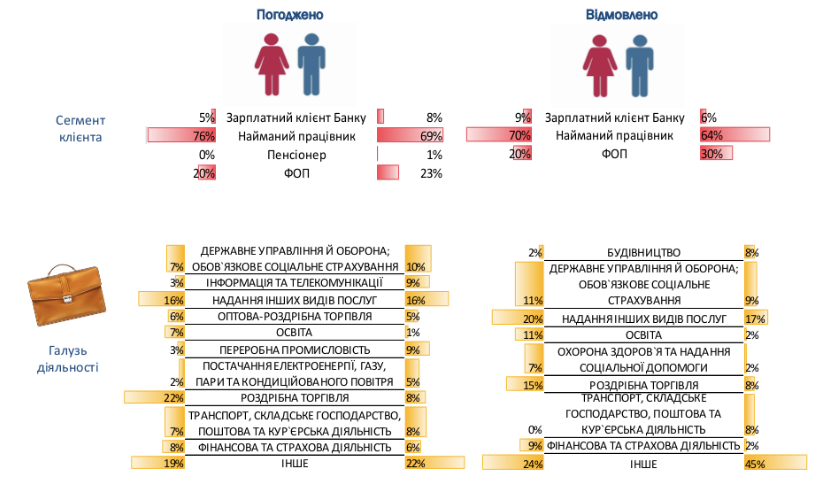

Он — наемный сотрудник, работающий преимущественно в сфере различных сервисов: розничная торговля, финансовой и страховой сфере, услуг образования, транспорта и т.д.

Портрет заемщика ипотеки “Укргазбанка”. Сфера деятельности

Источник: УКРГАЗБАНК

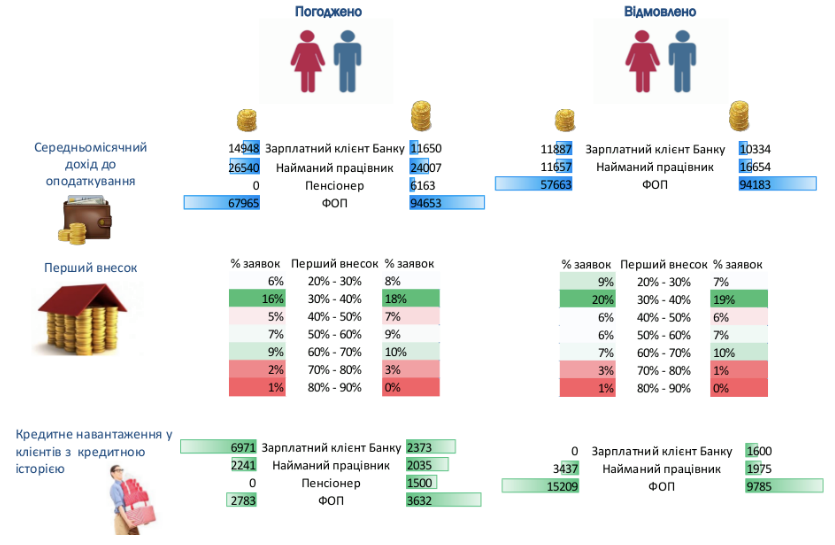

Среднестатистический заемщик имеет среднемесячный доналоговый доход в среднем 24-27 тыс. грн, у него есть возможность оплатить преимущественно 30-40% стоимости жилья. В “Киевгорстрое” уточняют, что уровень доходов различный и зависит от квартиры и размера взятой в кредит суммы.

Портрет заемщика ипотеки “Укргазбанка”. Доход, первый взнос, кредитная нагрузка

Источник: УКРГАЗБАНК

Что же покупают люди, берущие ипотеку на покупку “первички”? “Чаще всего продаются с привлечением кредитных средств одно- или двухкомнатные квартиры в домах комфорт-класса. У нас это – ЖК по ул.Каховская, 60; ЖК между ул. Новомостицкой и Замковецкой, ЖК “Миракс”, – сообщает пресс-служба ХК “Киевгорстрой”.

Итак, очевидно, украинцам нужна доступная ипотека. Массе людей давно необходимо улучшить жилищные условия, но, увы, финансовые возможности не позволяют не то что купить со 100%-й оплатой, но даже “ввязаться” в ипотеку на 20 лет под условных 18% годовых.

Читайте: Берега-берега. Киевские девелоперы не готовы отказаться от застройки Левобережья

Смутное будущее ипотеки

Ипотека, которая могла бы стать не только отличным инструментом стимулирования стройотрасли, а значит, и экономики, но и сняла бы ряд социальных проблем — пока только в постоянных разговорах о ее необходимости и т. д. и т. п. И даже принятый Верховной Радой недавно закон “Про внесення змін до деяких законодавчих актів України щодо відновлення кредитування” отнюдь не решит, хоть и декларирует, проблему доступных займов для населения. В нестабильной экономической ситуации и противоречивом законодательном поле банки не готовы рисковать.

“Есть системные причины отсутствия полноценной доступной ипотеки в стране. Это высокая стоимость существующей ресурсной базы, как следствие — высокие банковские ставки по кредитам. Это — отсутствие источников долгосрочных ресурсов для финансирования ипотеки: раз в 3-4 года в стране случается кризис. Что становится причиной существенного роста стоимости ресурсной базы, следовательно, отрицательной процентной маржи по ранее выданным кредитам. Это — несовершенная в части процедур взыскания на предмет ипотеки законодательная база”, — анализирует ситуацию Катерина Лычаная.

“Плюс, есть проблемы с финансовым мониторингом и сложности с оплатой сумм инвесторами в банках при покупке недвижимости, — отмечает Ольга Батова. — Далеко не всегда люди могут предоставить документы о происхождении средств, например, многолетних накоплениях”.

Казалось бы, принятый ВР закон “Про внесення змін до деяких законодавчих актів України щодо відновлення кредитування”, декларирующий стимулирование использования кредитования, поможет. Но уже сейчас, как отмечают различные предприниматели и юристы, очевидно — он больше на стороне кредитора. А норма, возлагающая на поручителей оплату кредита, если заемщик по ряду причин его не оплачивает, вызвала не только волну возмущенных комментариев соцсетях и СМИ, но и заставляет задуматься все тех же банкиров о новом барьере в ипотечном кредитовании. Даже если процентные ставки рухнут.

KV в ближайшее время пообщается с застройщиками о том, насколько новый закон затронет и существующую ситуацию с кредитованием, и скажется на перспективах развития доступной ипотеки в стране.

Фото: коллаж KV